インボイス制度とは、8%と10%の複数税率を売り手から買い手へ正しく伝えるために導入される制度です。本記事では、「インボイス制度ではなにが変わる?」「免税事業者との取引の違いは?」という方のために、課税事業者がすべきインボイスへの対応や消費税の計算方法について解説いたします。

インボイス制度の導入により、企業は業務の複雑化や収益減少といった影響を受ける可能性があるので、事前に取引先の動向を確認しておきましょう。

インボイス制度(適格請求書等保存方式)とは?

輸出入時の税関などに利用するインボイスと、消費税の計算に利用する日本のインボイス制度の違いについて解説していきます。

インボイスは税金を分かりやすく伝えるもの

インボイスとは、一般的に貿易での取引で必要とされる文書で、海外に荷物を輸出する際に添付することが求められています。輸出入時の税関への申告や検査などで用いられ、インボイスを受け取る輸入側では関税などの税金の計算にも利用されています。

また、輸出者が発送した荷物の明細書であると同時に、輸出入者間の請求書や納品書としても利用されるため、インボイスは正しく記載しなければなりません。

日本では、インボイス制度が2023年10月1日に導入される仕入税額控除の方式の通称となったことで話題となっています。仕入税額控除とは、納めるべき消費税を計算する際に、売上にかかる消費税から仕入れにかかった消費税を差し引くことを指します。

つまり、インボイス制度と輸出入で利用するインボイスは税金を計算する目的は同じでも、使い道が異なる別の制度になるのです。

複数の消費税率に対応するためにインボイス制度がスタート

インボイス制度は、売り手が買い手へ正しい税率や消費税額を伝えるための制度です。複数税率により事業者は8%と10%の消費税率を正しく把握して計算する必要があるため、販売時や仕入時の経理処理が複雑化しました。そこで、税金をめぐるミスや不正などを防ぐために、商品の税率や税額を正確に見分けられるインボイス制度が導入されました。

インボイス制度導入後に買い手が消費税の仕入税額控除を受けるには、売り手が発行したインボイス(=適格請求書)を受領して保存する必要があります。ただし、インボイスを発行できるのは、インボイス事業者に登録した企業のみです。インボイス登録事業者になるための申請受付はすでに始まっているので、登録を希望する場合は事前に申請を行いましょう。

なお、免税事業者はインボイス事業者の対象外とされるため、免税事業者が登録する場合は課税事業者として消費税を納付しなければなりません。

インボイス制度により変わる請求書と消費税

請求書に記載する事項と消費税の計算方法など、インボイス制度から受ける影響を解説していきます。

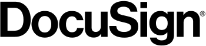

インボイス(=適格請求書)に必要な記載事項

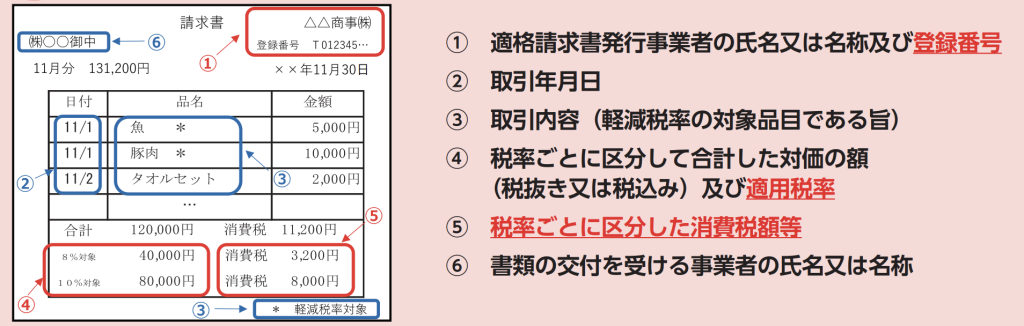

インボイスは、売り手が買い手に対して正しい税率や消費税額を伝えるための手段です。買い手が商品の税率や税額を正確に見分けられるように、インボイスには以下の6項目を記載する必要があります。

引用:令和3年10月1日登録申請受付開始!|国税庁

インボイス制度導入前の請求書に対し、以下の3項目が記載項目として追加されています。

- インボイス登録番号

- 適用した税率

- 適用税率ごとの消費税額

インボイス様式を新たに作成する必要はなく、従来の請求書に追加された3項目を記載すれば、これまでの請求書様式をインボイスとして使いまわしても問題ありません。

不特定多数の方に対して販売する以下の業種においては、「買い手の事業者名または氏名」の記載が免除されています。さらに、「税率ごとに区分された消費税額」と「適用税率」のどちらか一方を記載すれば問題ありません。

インボイス制度において買い手が仕入税額控除を受ける場合には、取引金額に関わらず売り手からインボイスを受領する必要があります。

インボイス制度で変わる消費税の計算方法

インボイス制度導入後に買い手が仕入税額控除を受けるには、売り手からインボイスを受領して保存する必要があります。インボイスを保存できなければ売上にかかる消費税から仕入れにかかった消費税を差し引けないため、売り手はより多くの消費税を納付しなければいけません。

そもそも消費税は生産業者や販売業者など、それぞれの業者が取引時に発生した消費税を預かって納付しています。ただし、発生したすべての消費税を納めると一つの商品に対して二重や三重に課税されることになるため、受け取った消費税から支払った消費税を差し引く必要があります。

それでは、例としてA店がB店から商品を1,100円(税込)で購入し、3,300円(税込)で販売した場合、納付すべき消費税がいくらになるか計算してみましょう。

- A店はB店に1,100円(税込)を支払い、購入者へ3,300円(税込)で販売する

- B店はA店から受け取った消費税100円を納付する

- A店は受け取った消費税300円から、B店に支払った消費税100円を差し引いた200円を納付する

今回の場合、A店は消費税200円を納付し、B店は消費税100円を納付します。もし、A店が購入者から受け取った消費税300円をそのまま納付してしまうと、B店が納付した消費税100円を二重に納めることになるのです。

また、A店が受け取った消費税300円から、B店に支払った消費税100円を差し引いて納付することを仕入税額控除といいます。2023年10月以降、A店はB店からインボイスを受領できない場合は仕入税額控除を受けられないため、受け取った消費税300円を納付しなければなりません。

つまり、仕入税額控除が受けられないA店の利益は100円少なくなるということです。そのため、買い手は免税事業者との取引を避けるようになり、インボイス登録事業者との取引が増加するでしょう。免税事業者は取引が終了になることを防ぐために、売り手へ消費税相当額を請求しなくなることも考えられます。

免税事業者は仕入れ時に消費税を納めていることから、売り手へ消費税を請求できなくなると利益が減少してしまいます。インボイス制度導入後、免税事業者のままではビジネスチャンスを失うか、利益が減少する可能性があるため、課税事業者になりインボイス事業者に登録すべきか検討しましょう。

消費税課税事業者がすべきインボイス制度の対応

インボイス事業者に登録する課税事業者は、以下3点の対応が必要になります。

インボイス制度の登録申請

インボイス制度が施行される2023年10月1日からインボイス登録を受けるには、2023年3月31日までに「適格請求書発行事業者の登録申請書」を税務署に提出する必要があります。

具体的な申請方法は、次の3ステップです。

- 国税庁のホームページより申請書をダウンロードし、管轄のインボイス登録センターへ郵送する

- インボイス登録センターの審査が通れば、登録番号が記載された登録通知書が発行される

- 適格請求書発行事業者の情報は、国税庁「適格請求書発行事業者公表サイト」に掲載される

e-Taxを利用した電子申請も可能です。マイナンバーカードなど電子証明書をお持ちの方は、処理期間の早い電子申請をおすすめいたします。なお、登録申請書を提出してから登録通知までの期間は、以下の通りです。

登録通知が発行されたら、「適格請求書発行事業者公表サイト」で登録情報を確認しておきましょう。公表サイト上で検索するには登録番号が必要であり、法人名・氏名や所在地などを入力して検索はできません。

免税事業者への対応

自社で免税事業者との取引があるか確認しておきましょう。消費税の仕入税額控除を受けるにはインボイスが必要となります。もし、免税事業者との取引がある場合は、仕入税額控除が受けられないため利益が減少するでしょう。さらに、インボイスとそれ以外の請求書を正しく管理するといった手間も発生します。

免税事業者がインボイス制度に登録するかは、取引先が決定することなので強制することはできません。ただし、利益の減少やインボイス以外の請求書を管理する手間を踏まえて、免税事業者と取引するかどうか社内方針を決めておきましょう。

業務フローの検討

インボイス登録事業者は、以下2点について検討や構築をしましょう。

- 発行する請求書をインボイスに沿った請求書へ変更

- 受領したインボイスを電子保存するフローを構築

特に経理部門ではこれらの業務負担が増える見込みのため、作業を効率化するためにもインボイスを電子化できるシステムを導入するのをおすすめいたします。

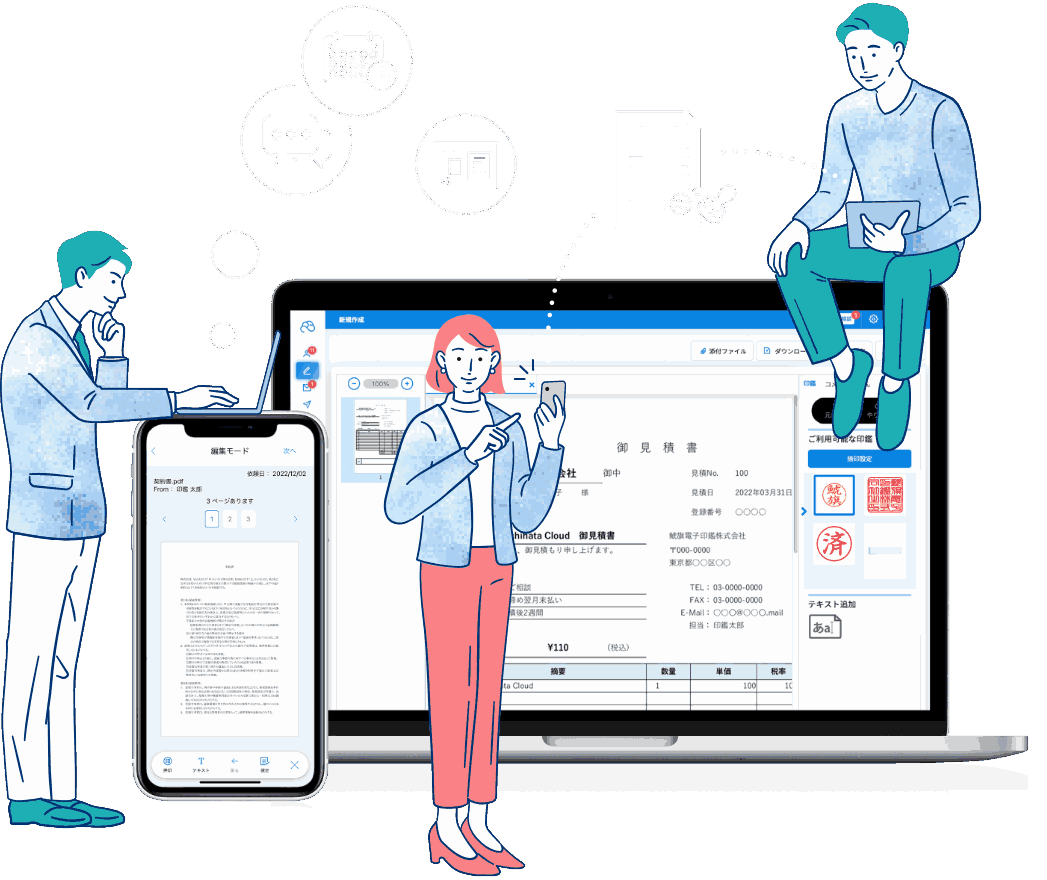

「Shachihata Cloud(シヤチハタクラウド)」では、請求書など各種帳簿を作成できるサービスを提供しています。また、インボイスの電子化にも対応可能です。

電子請求書を発行するなら「Shachihata Cloud」

インボイス制度導入により、インボイスの発行や仕入税額控除の計算、インボイスの電子化など経理部門が対応すべき業務が多くあります。Shachihata Cloudは請求書など各種帳簿の一括作成・一括捺印が可能で、ワークフローでそのまま社内承認を得ることも可能です。

さらにインボイスを電子保存するための電帳法にも対応しているため、文書の紛失や検索性、保管場所の圧迫など文書管理の悩みを解消してくれます。また、Shachihata Cloudはインボイス制度の対応以外にも、電子化に必要な機能を自由に選択できるため、あらゆる業務への活用が見込めます。

今なら無料トライアルも実施していますので、この機会にぜひご利用ください。

導入のメリットやお役立ち情報をまとめてお届け!

電子決裁もグループウェアもオフィスツールをまるごと集約できるShachihata Cloudの機能や実用方法をご紹介します。

Shachihata Cloud 資料請求

無料オンラインセミナー

無料オンラインセミナー 資料ダウンロード

資料ダウンロード Shachihata DXコラム

Shachihata DXコラム コミュニケーション

コミュニケーション ワークフロー

ワークフロー 文書管理

文書管理 セキュリティ

セキュリティ

シヤチハタ

シヤチハタ 乗り換え・併用を

乗り換え・併用を よくある質問

よくある質問 お悩み診断

お悩み診断 概算シミュレーター

概算シミュレーター オンライン相談

オンライン相談 ヘルプサイト

ヘルプサイト 障害に関しての

障害に関しての

導入をお考えの方はこちら

導入をお考えの方はこちら 導入をお考えの方はこちら

導入をお考えの方はこちら

PDF捺印ライブラリパーソナル

PDF捺印ライブラリパーソナル 経費精算システム

経費精算システム

Shachihata Cloud Channel

Shachihata Cloud Channel