インボイス制度とは、消費税を計算する際に利用する複数税率に対応した仕入税額控除方式です。

2023年10月の導入に伴い、商品に適用した税率や消費税額を分かりやすく表記するために請求書の記載ルールが変更になります。

売り手だけでなく、請求書を受け取る買い手にとっても影響がある制度改正のため、経理担当の方は特に理解しておきましょう。併せて、免税事業者が受ける影響を解説いたします。インボイス制度に登録する予定がない事業者も影響を確認し、インボイス事業者に登録するかの判断を行いましょう。

なお、Shachihata Cloudでは、BtoB企業様向けに「インボイス対応後の注意点について」資料を提供しております。

無料でダウンロードできますので、ぜひインボイス制度対応にお役立て下さい。

2023年10月から開始する、インボイス制度の概要と変更となる請求書の記載ルールについて解説いたします。

そもそもインボイスは輸出入で利用されており、送り状や請求書、明細書といった用途で売り手から買い手へ発行する取引内容を記載した書類です。通関の申告にも利用され、記載が必要な項目は主に次の通りです。

関税や付加価値税といった税金の計算にも利用されるため、正しく記載する必要があります。

インボイスにはさらにもう一つ、「税率や消費税額の記載がある請求書」の用途があり、日本では2023年10月からインボイス制度(適格請求書等保存様式)が導入されます。日本のインボイス制度は8%と10%の複数税率を正確に判断し、正しい経理処理を実施するための制度です。

税金をめぐるミスや不正などを防止するための手段としてインボイス(適格請求書)を利用して、売り手から買い手へ商品の税率や消費税額を正確に伝えることが目的です。インボイス制度では、仕入税額控除を受ける際に買い手は売り手からインボイスを受領して保存する必要があります。もし、買い手が受領できない場合は仕入税額控除を受けられません。

仕入税額控除とは、売上にかかる消費税から仕入れにかかった消費税を差し引くことを指し、同じ商品に対して売上時と仕入時の二重で消費税が課税されるのを防ぐ制度です。買い手は仕入税額控除を受けられなくなると、売上にかかる消費税をすべて納付する必要があるため利益は減少します。

インボイスを発行するにはインボイス事業者に登録する必要があり、すべての企業が自由に発行できる請求書ではありません。インボイス事業者の登録受付はすでに始まっており、2023年3月31日までに申請すれば10月の制度導入時からインボイスの発行が可能になります。

インボイス制度の導入により、インボイス(請求書)の記載ルールが変更になります。インボイス事業者に登録した企業は、商品の税率や消費税額を買い手へ正確に伝えるといった制度に対応するため、請求書には次の6つの項目を記載しなければなりません。

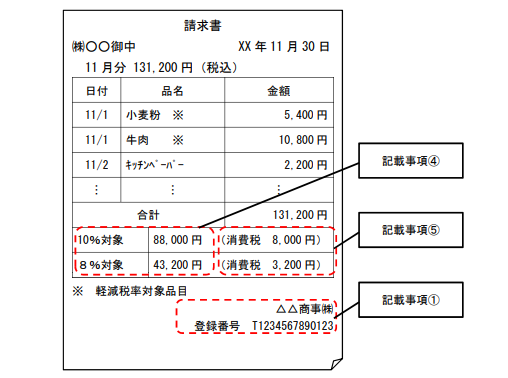

国税庁のQ&Aで紹介されているインボイス(請求書)の記載例です。

引用:消費税の仕入税額控除制度における 適格請求書等保存方式に関するQ&A | 国税庁

インボイスを発行する際は区分記載請求書に、①登録番号④適用税率⑤消費税額を追加し記載する必要があります。必要な項目の追加を求められているため、新たな請求書様式の作成は不要です。

適格請求書(インボイス)は区分記載請求書に追加し、適用税率と消費税額が記載された請求書です。また、区分記載請求書と違い、インボイスは事業者登録をした企業しか発行できないため、請求書にはインボイス登録番号を記載しなければなりません。

区分記載請求書は軽減税率の導入に伴って、10%と8%の複数税率になった消費税率を正しく把握して対応するための請求書です。インボイス制度が導入されるまでの経過措置として利用され、2023年10月からは適格請求書(インボイス)の利用が始まります。

インボイス制度は大企業や個人事業主、フリーランスの方を含めたすべての事業主に影響がある中で、特に免税事業者の方は大きな影響を受けます。

買い手は免税事業者からの請求書では仕入税額控除が受けられず、消費税を多く支払う必要があります。そのため、買い手はインボイスを発行できる登録事業者を優先して取引する可能性があります。

従来の仕入税額控除では受領した請求書様式に関わらず、仕入れ時に200円の消費税を支払って、売上時に500円の消費税を受け取った場合は差し引いた300円を納付していました。しかし、インボイス制度導入後は受領した請求書がインボイスでなければ、仕入れ時に支払った消費税を差し引けなくなります。つまり、売上時に受け取った500円はすべて消費税として納付しなければいけません。これまでは、300円の消費税を負担していたのが、700円の負担になるというわけです。

同じ商品を購入しても売り手がインボイス事業者登録していなければ、買い手の利益に大きく影響するため、インボイス事業者以外との取引を避けるようになる可能性があります。

売り手が免税事業者の場合、買い手は仕入税額控除が受けられないため消費税額分の値引きを交渉する可能性があります。ただし、合理的な理由がない値引き交渉は買いたたきに近い扱いとなるかもしれません。もし、取引先に値下げ交渉されたら免税事業者にも相応のメリットがある場合のみ交渉に応じるようにしましょう。

また、免税事業者も仕入れ時に消費税額を負担し、消費税額分を取引価格に含んでいるため、値下げをすると利益の減少に繋がります。つまり、免税事業者は自身と取引先を守るためにも合理的な理由がなく、両者にメリットがない値引き交渉は断らなければいけません。

多くの免税事業者はインボイス制度に登録して、消費税を納めるようになることが想定されます。その理由は、登録できる企業は課税事業者のみで免税事業者は発行できないからです。

買い手は、仕入税額控除を受けられない免税事業者との取引を敬遠する可能性があります。また、免税事業者はインボイスの発行ができないなどの理由で取引が終了することを避けるため、インボイス制度に登録するでしょう。

つまり、売上1,000万円未満といった消費税を納める必要のない免税事業者もインボイスを発行するために事業者登録をし、課税事業者として消費税を納めるようになるということです。

また、売り手が納付せずに受け取った消費税を益税といい、現行の消費税法では公平性に欠けるとして指摘されていました。インボイスを受領できなければ消費税を計上できなくすることで、不公平感を正す狙いもインボイス制度導入の背景にあるのです。

コンビニや飲食店で受け取ることが多いレシートや領収書は、インボイスと比較して記載項目が少ない簡易インボイスに該当するケースがほとんどです。それでは、インボイスと簡易インボイスの違い、保存方法について解説いたします。

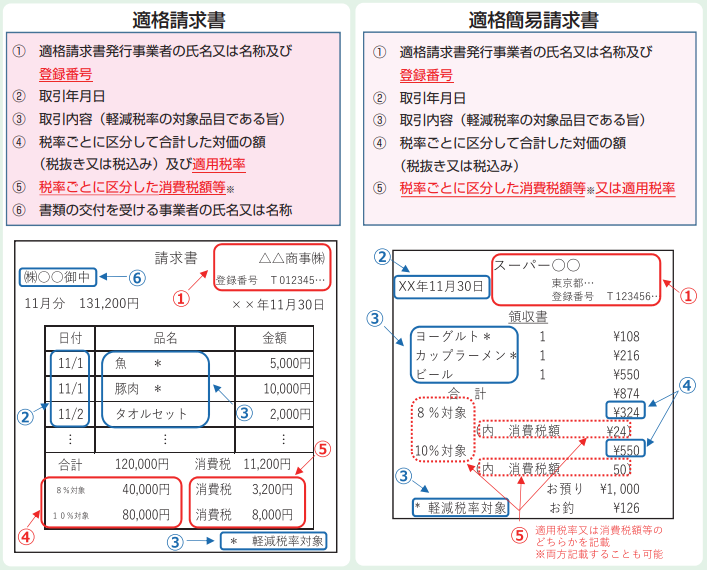

簡易インボイスとは「不特定多数の購入者に対して販売する一定の事業者」のみが発行できる請求書です。簡易インボイスはレシートや領収書の発行を想定しており、インボイスに記載する6項目の内、次の2つが免除されています。

国税庁が掲載している、インボイス(適格請求書)と適格簡易請求書(簡易インボイス)の記載例です。

引用:適格請求書の記載事項 Ⅰ 適格請求書等保存方式の概要 | 国税庁

なお、簡易インボイスを発行できる主な業種は次の通りです。

インボイス制度において買い手が仕入税額控除を受ける場合には、取引金額に関わらず売り手からインボイスを受領しなければなりません。現行制度では、「3万円未満の課税仕入れ」や「請求書等が受領できなかったやむを得ない理由があるとき」は一定の帳簿保存のみで仕入税額控除が受けられます。しかし、これらの規定はインボイス制度の開始後に廃止されますので注意してください。

簡易インボイスとして受け取ったレシートや領収書は、電帳法におけるスキャナ保存で電子書類として保存しましょう。スキャナ保存とは、2022年1月に改正された電帳法の「スキャナ保存」を指しており、一定の規定に従えば請求書などの紙書類を電子書類として保存できる制度です。

これまで、コンビニや飲食店で受け取るレシートや領収書などの簡易インボイスは紙書類のまま保存するのが一般的でした。紙書類のまま保存すると紛失や劣化の問題、保存場所の確保など管理に手間やコストが発生する可能性があります。しかし、スキャナ保存で電子書類として保存すれば管理が簡単になり、時間や場所を問わず閲覧が可能です。

なお、「Shachihata Cloud(シヤチハタクラウド)」はスキャナ保存の要件に対応しているため、紙書類で受領したインボイスを電子書類として管理できるようになります。

簡易インボイスの様式は決められていないため、インボイス制度で決められた必要項目を記載すれば現在の様式に追加して利用しても問題ありません。次の5つは、簡易インボイスに記載しなければならない項目です。

もし、誤った金額や内容で簡易インボイスを発行すると売り手は修正して再交付する必要があります。人為的ミスをできるだけなくし再交付の手間を発生させないために、簡易インボイスは手書きではなく、システムを利用して発行することをおすすめします。

Shachihata Cloudの「ササっと明細」ではテンプレートを作成し、データを登録するだけで複数の請求書を一括して簡単に作成することが可能です。ワークフローでそのまま上司など社内の承認を取ることも可能なため、請求書の作成業務がより効率化されます。

Shachihata Cloudの「ササっと明細」は、インボイスなどの帳票類を一括して作成でき、100枚までなら月額2,750円(税込)/人と低コスト。ササっと明細でインボイス(適格請求書)のテンプレートを作成しておけば、データを登録するだけで誰でも簡単にインボイスを発行することが可能です。

また、インボイスを電子化することは業務効率化やコスト削減に繋がるため、インボイスに対応したシステムの導入を検討している会社が増えています。しかし、システム導入にかかる初期費用や構築時間を理由にためらっている会社が多いのではないでしょうか。

電子決裁サービスを提供するShachihata Cloudの導入数は60万件超で継続率も97%と高く、導入した企業から高い満足度を得ています。低コストで現在の業務フローを変えることなく導入が可能なため、お申し込みいただいてから最短1〜2営業日で導入が可能です。

今なら無料トライアルを実施中。マニュアル不要ですぐに使えるため、まずは無料でShachihata Cloudを試してみてはいかがでしょうか。